وبلاگ خبری کارگزاری آراد ایرانیان شعبه رشت

بورس و اوراق بهاداروبلاگ خبری کارگزاری آراد ایرانیان شعبه رشت

بورس و اوراق بهادارافت آیفکس برای هشتمین روز

روز دوشنبه شاخص کل فرابورس با 2/ 0 واحد (معادل 03/ 0 درصد) کاهش به رقم 9/ 735 واحد رسید تا آیفکس برای هشتمین روز متوالی مسیر نزولی خود را ادامه دهد. شاخص کل که تا 40 دقیقه پایانی معاملات حدود 45/ 0 درصد کاهش یافته بود تحت تاثیر معاملات پتروشیمی مارون افزایش یافت تا با تعدیل نسبی، نهایتا افزایشی اندک را تجربه کند. پس از نماد «مارون» که تاثیرگذارترین نماد در افزایش شاخص بود، نمادهای معاملاتی ذوب آهن اصفهان و بانک گردشگری نیز به ترتیب بیشترین تاثیر را بر رشد شاخص داشتند؛ در حالی که نمادهای...

دومین روز نوسان شاخص در کانال 64 هزار واحدی

گروه بورس- همایون دارابی: بورس اوراق بهادار تهران روز گذشته شاهد ادامه افت شدید قیمتها بود. در بازار دیروز معاملهگران در ابتدای بازار صفهای خرید در گروه قندی تشکیل داده بودند.

افت دستهجمعی صنایع بورسی

گروه بورس: روز گذشته با افت 230 واحدی شاخص کل بازار سهام (معادل 35/ 0 درصد) و رسیدن نماگر بازار به رقم 64 هزار و 651 واحدی، شاهد روند کاهشی بازدهی در اغلب صنایع بورسی نیز بودیم. تاپیکو، فارس و رمپنا سه نمادی بودند که دوشنبه بیشترین اثر منفی را در برآورد رقم نهایی شاخص کل از خود برجا گذاشتند. روز قبل از میان 37 صنعت فعال در بورس تنها 7 گروه با افزایش شاخص روبهرو شدند و در شرایط عدم تغییر بازدهی 5 گروه، 25 صنعت افت رقم شاخص تا حداکثر یک درصد را تجربه کردند. در میان صنایع بورسی گروه...

لنگرگاه افت بورس کجاست؟

گروه بورس: یک روز دیگر شاخص کل با افت به کار خود پایان داد! این جملهای است که این روزها بعد از پایان ساعات کاری بورس تهران به کرات شنیده میشود. نماگر شاخص کل بازار سهام که روز دوشنبه را نیز با افت به پایان رساند بسیاری از معاملهگران این بازار را با سوالی روبهرو کرد که افت رقم شاخص تا کجا ادامه دارد. بحرانهای اقتصاد جهانی و کاهش قیمت کالاهای پایه، رکود اقتصاد داخلی و گزارش عملکرد ناامیدکننده بسیاری از شرکتها ی بورسی باعث شده انتظارها برای رونق بازار سهام تا حدودی در هالهای از...

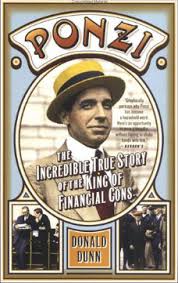

نسخه "نوریل روبینی" برای اقتصاد ایران/ شیوع پدیده "پونزی" در بانکهای ایران/ دفن سرمایه بانکها در املاک و ساختمان

وضع این روزهای بازار سرمایه، به عنوان آئینه اقتصادی کشور همچون سایر حوزه ها، اسفبار است و این ماحصل سیاست پولی و انقباضی بی رحمانه اقتصادی است که جز کنترل تورم، آن هم به هر قیمت ممکن، از جمله به قیمت رکود در کل اقتصاد، گویی هیچ فایده دیگری ندارد. امروز بیش از هر زمان دیگری برای فعالان اقتصادی روشن است که شرایط رکودی موجود فقط ناشی از تحریم ها نیست، بلکه از بی تدبیری مفرط در حوزه سیاست گذاری اقتصادی حکایت دارد.

اعمال نرخ بهره بین بانکی (موسوم به نرخ بهره شبانه) در بانک مرکزی در سطح 34 درصد، بانکها را در شرایطی قرار داده که برای حفظ تعادل در منابع و مصارف خود، نرخ سود 30 الی 32 درصد را طی قراردادهای جداگانه به پس اندازهای بزرگ میان مدت پیشنهاد می نمایند و این گونه است که نقدینگی کشور در خدمت به تعادل رساندن بانکهای ورشکسته ای قرار گرفته است که بخش قابل توجهی از منابع خود را در بخش مسکن دفن کرده و تحت هیچ شرایطی و در آینده نزدیک، قادر به خارج کردن خود از این منجلاب نیستند. اما چه باید کرد؟

1) تعدیل سیاست پولی انقباضی و مالی از طریق قراردادن حاشیه سود بانکی (Spread) در سطح 3 درصد بالاتر از تورم 14.8 درصدی و تعدیل سیاست های مالیاتی و مخارج دولت. آنچه مسلم است سیاست پولی و مالی سرسختانه دولت، شرایط رکودی بی سابقه ای را در فضای اقتصادی کشور حاکم کرده است.

دانش آموختگان علم اقتصاد به خوبی می دانند که شرط تعادل در فضای اقتصادی کشور، اعمال سیاست های متناسب پولی و مالی است به عبارت دیگر برای حفظ سطح مشخصی از تولید و اشتغال، بایستی سیاست های پولی و مالی به گونه ای به کار گرفته شود که منجر به کاهش تولید ناخالص ملی نگردد. اعمال بی رحمانه ترین سیاست های انقباضی پولی و مالی به صورت توأمان، همانند قیچی بران، تار و پود اقتصادی کشور را از هم گسسته است (تحلیل نمودار هایIS و LM در اقتصاد کلان).

تداوم این وضعیت نه تنها تولید ناخالص ملی را کاهش خواهد داد، بلکه با به تعطیلی کشاندن واحدهای تولیدی (یکی پس از دیگری)، شرایط بحرانی را برای اشتغال که روی دیگر بیکاری است، رقم خواهد زد. بر اساس آمار منتشر شده در روزنامه همشهری (94.5.24) به نقل از رئیس اتاق بازرگانی، از 82 هزار واحد صنعتی کشور، حدود 14 هزار واحد تعطیل، حدود 22 هزار واحد نیمه تعطیل و 14 هزار واحد، با حدود 70 درصد ظرفیت مشغول به کار هستند. گزارشات ناامیدکننده 3 ماهه شرکتهای بورسی نیز موید همین امر است. بر همگان روشن است که بیکاری تبعات اجتماعی در پی دارد و بنیان های جامعه را از هم می پاشد. به همین دلیل است که سیاستهای ضدتورمی به هر قیمتی پسندیده نیست و سیاست های رفع رکود، در مقایسه با سیاست های ضدتورمی در اولویت قرار دارد.

توجه داریم که اقتصاد ایران شاهد شرایط رکود تورمی (Stagflation) است و در بکارگیری سیاستهای اقتصادی نیازمند دقت ویژه است. زیرا سیاست هایی که قادر است تورم را تخفیف دهد، رکود را دامن می زند و بالعکس سیاست هایی که می تواند رکود را بهبود بخشد، تورم را تحریک می کند.

2) با فرض آنکه آمار اعلامی نرخ تورم از سوی مرکز آمار ایران و بانک مرکزی را در سطح 14.8 درصد صحیح بدانیم، در این صورت، حاشیه سود بانکی (Spread) به جای 3 درصد، در سطح 17.2 (14.8-32) درصد قرار دارد. این موضوع نشان می دهد که دولت و بانک مرکزی بایستی اصلاحات بانکی را از خود شروع کنند و به تدریج نسبت به کاهش نرخ سود بین بانکی (نرخ شبانه بانکی) از 34 درصد فعلی به سطوح تعادلی، یعنی 3 الی 4 درصد بالاتر از نرخ سودی که بایستی در سیستم بانکی اعمال شود، تقلیل دهند (21.8=4+3+14.8).

شایان ذکر است که اگر چه سود سپرده گذاری های خرد کمتر از یکسال به صورت روزشمار در محدوده 20 درصد و کمتر قرار دارد، لیکن بانکها برای تعادل بخشی بین منابع و مصارف خود و جهت تن ندادن به نرخ شبانه 34 درصدی بانک مرکزی، پیشنهاد دریافت سود 28 ، 30 و حتی 32 درصدی به سپرده های بزرگ و طی قرارداد جداگانه اقدام می کنند و این موضوع می تواند به عاملی در جهت ظهور "پدیده پونزی" در اقتصاد ایران تبدیل شود که نتیجه آن به شکل گیری بحرانی شبیه بحران سال 2008 امریکا منجر خواهد شد.

تحت این شرایط سوال اساسی آن است که با سیاست ها و تدابیر اقتصادی موجود، آیا باید منتظر شکل گیری بحران اعتبارات از بخش مسکن به بخش بانکی و سپس کلیت اقتصاد ایران بود یا خیر؟

آنچه مسلم است تاکنون بخش قابل توجهی از منابع توسط سیستم بانکی از طریق بانکهای مختلف و از طریق خط اعتباری ویژه بانک مرکزی در بانک مسکن جهت پیشبرد پروژه های مسکن مهر در بخش مسکن مدفون شده و تا 2.5 سال آینده قابل بازیابی نخواهند بود و بدین ترتیب 2 تکه اول از پازل که عبارتند از شکل گیری بحران در بخش مسکن و سرایت آن از طریق اعتبارات به بانکها تکمیل شده است و به نظر می رسد باید در انتظار تکمیل تکه سوم پازل بود... مگر آنکه سیاست های اقتصادی پیشگیرانه اعمال شود که با این رویکرد فعلی بعید است...!!!

البته باید توجه داشت که بانکها با زبردستی خاصی وضعیت نگران کننده موجود در حسابهای خود را از طریق حساب سازی، به صورت شفاف در صورتهای مالی منعکس نمی کنند و با این اقدام، ضمن به تعویق انداختن ورشکستگی خود، به امید رونق بخش مسکن و حل مشکل در آینده نزدیک نشسته اند و گرنه باید شاهد حراج املاک به نرخ کمتر از قیمت تمام شده- آنگونه که در بحران 2008 در امریکا اتفاق افتاد- می بودیم.

بر این اساس پیشنهاد می کنیم وزیر اقتصاد مشاوره ای با دکتر نوریل روبینی[1] پیشگوی بحران بزرگ 2008 داشته باشند، تا بلکه با تعدیل سیاستهای سخت و بی رحمانه پولی و مالی انقباضی کنونی و حتی با بکارگیری سیاست های تسهیل مالی کنترل شده در قالب بسته های نجات مالی در شرایط مناسب در آینده، چاره ای به حال این محتضر آرمیده در بستر بیماری (اقتصاد ایران) اندیشیده شود. توجه داریم که پس از وقوع بحران مالی 2008، فدرال رزرو با بکارگیری سیاست تسهیل مالی Quantitative easy)) در قالب بسته های موسوم به EQ1 ، EQ2 و حتی EQ3 به کمک اقتصاد بحران زده امریکا شتافت و در مدت زمان کوتاهی موفق شد که ثبات را به بازارهای مالی و پولی برگرداند. در حالی که در صورت عدم دخالت بانک مرکزی امریکا، سالها طول می کشید تا اقتصاد امریکا و سایر اقتصادهای بزرگ جهان از کمند تبعات منفی آن خارج شوند. البته اگر چه اعمال سیاست تسهیل مالی منجر به کاهش ارزش چشمگیر دلار در بازارهای جهانی گردید و دلار امریکا به نازل ترین سطح در طول تاریخ حیات خود تنزل یافت، اما نجات اقتصاد امریکا و جهان از کمند بحران که هدف اولی تری بود، تأمین شد.

در پایان ذکر یک نکته تکمیلی را لازم می دانم و آن اینکه بازار سرمایه در مقایسه با بازار مسکن علی رغم اندازه بسیار کوچکتر آن، از نقدشوندگی بالاتری برخوردار است و در شرایط جاری که رکود در بخش مسکن به صورت گسترده وجود دارد و قابلیت نقدشوندگی املاک مخصوصاً در اندازه بزرگ وجود ندارد، فعالان اقتصادی از اوراق بهادار و سهام به عنوان نقدشونده ترین دارایی جهت مدیریت معیشت روزمره خود استفاده می کنند و از این طریق بازار سرمایه بامازاد عرضه روبرو شده و این چنین است که در این شرایط سخت رکودی، بازار سرمایه باوجود جثه نحیف خود، جور عدم نقدشوندگی دارایی در بازارهای دیگر را نیز به دوش می کشد.

بنابراین باید هشیار بود که قفل شدن بازار سرمایه، خود به تشدید وضعیت رکودی در یک دور باطل منجر خواهد شد و از این جهت باید هشدار داد که ممکن است بحران در اقتصاد ایران برعکس سایر نقاط جهان، از بورس اوراق بهادار سردرآورد، فرآیندی که بازنده اصلی آن در درجه اول خود دولت خواهد بود، زیرا نه تنها مجبور است دارایی های خود را به قیمت نازلی در این بازار بفروش برساند، بلکه در اثر رکود و حجم معاملات پایین، درآمد مالیاتی اش از طریق بورس به شدت افت خواهد کرد.

[1] دکتر نوریل روبینی اقتصاددان و استادکنونی دانشگاه نیویورک می باشد. او ایرانی الاصل بوده و در سال 1959 در استانبول به دنیا آمد. در سن دو سالگی به همراه خانواده اش به ایران بازگشت ولی چندی بعد به اسرائیل مهاجرت کردند. سپس به ایتالیا و سرانجام امریکا رفتند. او فارغ التحصیل دانشگاه هاروارد می باشد و از معدود اقتصاددانانی است که توانست با چیره دستی خاصی بحران اقتصادی سال 2008 را پیش بینی کند. البته پیش تر، همین اقتصاددان، بحران مالی جنوب شرقی آسیا را نیز در سال 1997 پیش بینی نموده بود. اساس پیش بینی او در خصوص بحران های مذکور آن بوده است که او با رصد شکل گیری بحران در یکی از بخش های اقتصادی، احتمال سرایت آن را به سایر بازارها و در نهایت کل اقتصاد تخمین می زده است و بدین ترتیب وقوع بحران را پیشاپیش حدس می زد. او همچنین در حال حاضر ریاست شرکت مشاوره اقتصادی "روبینی گلوبال اکنامیکز" را بر عهده دارد.