وبلاگ خبری کارگزاری آراد ایرانیان شعبه رشت

بورس و اوراق بهاداروبلاگ خبری کارگزاری آراد ایرانیان شعبه رشت

بورس و اوراق بهادارکاهش نرخ سود سپرده های بلندمدت، لازمه بازگشت دوباره نقدینگی به بورس

بدین ترتیب بانک مرکزی در این بخشنامه به کلیه بانک ها و مؤسسات اعتباری تحت نظارت خود اعلام کرد تا از اول شهریور ماه جاری نرخ سود سپرده های کوتاه مدت روز شمار را در تمامی شرایط 10 درصد پرداخت کنند.

در همین ارتباط، مدرس موسسه علوم بانکداری ایران در گفتگو با خبرنگار بورس نیوز عنوان کرد: نرخ سود سپرده های بانکی روز شمار در حالی حدود هشت درصد بود که برخی از بانک ها به سپرده های با حجم بالا حتی سود با نرخ بیش از 10 درصد را پرداخت می کردند و این روند علیرغم هشدار بانک مرکزی به بانک ها همچنان از ماه های پایانی سال گذشته تاکنون تداوم داشت. برهمین اساس، به نظر می رسد این بخشنامه در پی الزام بانک های متخلف به پرداخت نرخ سود روزشمار 10 درصد اعلام شده و آثار با اهمیتی بر وضعیت سودآوری بانک ها در پی نخواهد داشت.

شعبانی به لزوم کاهش نرخ سود سپرده های یکساله اشاره کرد و گفت: در راستای ایجاد رونق در فضای کسب و کار و تولید، کاهش نرخ سود سپرده های یکساله نیز به وضوح احساس می شود؛ چراکه در شرایط فعلی به دلیل هزینه های مالی قابل توجه صنایع مختلف بهبود وضعیت تولید آنها چندان محتمل نیست. از این رو، با توجه به برنامه های دولت برای کاهش نرخ تورم و نیز خروج از رکود فعلی حاکم بر اقتصاد کشور می بایست نرخ بهره سپرده های بلندمدت بانکی نیز کاهش یابد تا تولید در صنایع مختلف رونق یابد.

شعبانی در خصوص آثار کاهش نرخ سود بانکی بر وضعیت سودآوری بانک ها نیز گفت: این امر آثار منفی بر درآمدهای بانک ها در پی نخواهد داشت، چراکه با توجه به برنامه های دولت در بسته خروج غیر تورمی از رکود و اجرای برنامه افزایش سرمایه بانک ها در کنار تسویه مطالبات آنها از سوی دولت، لطمه ای به وضعیت نقدینگی بانک ها و توان وام دهی آنها به شرکت های تولیدی وارد نخواهد شد. برهمین اساس به نظر می رسد دولت ناگزیر برای خروج از رکود فعلی می بایست نرخ سود بانکی را نیز کاهش دهد که این امر به نفع بانک ها و بازار سرمایه خواهد بود.

وی افزود: این امر با اجرای دستورالعمل های موجود در بسته خروج غیر تورمی از رکود طی نیمه دوم امسال اجرایی خواهد شد و تحقق آن چندان دور از انتظار نیست.

سه سناریو برای دلار

به گزارش پایگاه اطلاع رسانی بازارهای مالی (ایستانیوز)، شاید بتوان انتظار معاملهگران و سرمایهگذاران در رابطه با اوضاع اقتصادی- سیاسی کشور را عامل اصلی این روند عنوان کرد. در این شرایط، آغاز دور جدید مذاکرات هستهای (مهمترین عامل اثرگذار بر بازارهای مزبور) ورود به فاز اجرای بسته رکودزدایی غیرتورمی دولت، روند رو به بهبود ناآرامیهای منطقهای و توجه بیشتر به وضعیت اقتصاد جهانی میتوانند بارزترین عواملی باشند که در ادامه بتوانند از مسیر جدید این بازارها رونمایی کنند. بر این اساس، هم اکنون سرمایهگذاران حالت انتظاری خود را حفظ کرده و برای جهتگیریهای جدید آماده هستند و تعیین تکلیف درخصوص هر کدام از مسائل یادشده میتواند تغییرات جدی را در روند بازارها ایجاد کند .

سه سناریو برای دلار

طی ماه گذشته، مطابق با پیشبینیهای «دنیای اقتصاد» دلار در محدوده 3090 تا 3190 تومانی به حرکت خود ادامه داد و در بازه محدودی نوسان کرد اما در حال حاضر، با شروع دور جدید مذاکرات هستهای سه سناریو متفاوت برای ارز وجود دارد. در حالت خوشبینانه، دیپلماتهای کشور به زودی به توافق جامع رسیده و با لغو تحریمها و گشایشهای ارزی، دلار با افت ناگهانی مواجه میشود و در زمان کوتاهی به حدود 3000-2900 تومان میرسد. در ادامه نیز دولت در مسیر یکسانسازی نرخ ارز مبادلهای و آزاد گامهای جدی تری برداشته و مسیر نزولی قیمت دلار تداوم مییابد. در سناریوی دوم، عدم رسیدن به توافق جامع و ادامه مذاکرات بهصورت خنثی در نظر گرفته میشود. در این حالت، بار دیگر شاهد افزایش تقاضا از سوی افراد منتظر خواهیم بود و احتمالا با توجه به نرخ تورم که هنوز بالای 20 درصد است، دولت به منظور حمایت از تولید داخلی، اقدامی جهت کنترل شدید قیمت ارز نخواهد کرد. زیرا عدم متعادلسازی قیمت ارز با توجه به تورم بالای 20 درصد، ممکن است مجددا بر جذابیت واردات و در نتیجه «بیماری هلندی» در اقتصاد افزوده شود. در این شرایط، ممکن است قیمت دلار حتی تا مرز 3300 تومان نیز افزایش یابد .

اما سناریوی سوم، حالت بدبینانه و تشدید تحریمها است که بار دیگر شوک قیمتی به ارز وارد میکند و ممکن است قیمت دلار به سطوح 3500 تومانی در اوایل سال 92 برسد. عوامل مزبور نشان میدهند که اتفاقات پیش رو ممکن است محدوده نوسان قیمت دلار را افزایش دهد که مطمئنا دولت از کانال بانک مرکزی تدابیر لازم جهت جلوگیری از هیجانات را در نظر خواهد گرفت .

افزایش دامنه نوسان سکه

طی ماه گذشته، سکه نیز که از دو عامل دلار و طلای جهانی اثر میپذیرد در محدوده پیشبینی شده 940 تا 975 هزار تومان حرکت کرد و فقط در آخرین روز معاملات ماهانه، با توجه به افت شدید قیمت طلای جهانی از این محدوده خارج شد. در رابطه با دلار، سناریوهای یادشده میتواند اثرات خود را روی سکه داشته باشد. از سوی دیگر، روند رو به بهبود ناآرامیهای منطقهای نشان از نگاه معاملهگران طلا به عوامل اقتصادی به ویژه اقتصاد آمریکا دارد. به این ترتیب، در صورتی که بانک مرکزی آمریکا و اروپا نرخ بهره را افزایش دهند، احتمال ریزش قیمت اونس و در پی آن سکه در بازار داخلی تقویت میشود. از سوی دیگر، تشدید عوامل ژئوپلیتیک میتواند بار دیگر از افت قیمت طلای جهانی جلوگیری و آن را به بالای 1300 دلار بکشاند. بنابراین میتوان انتظار داشت قیمت سکه نیز مشابه دلار دامنه نوسان بزرگتری را در ادامه تجربه کند و از قفل قیمتی اندکی رهایی یابد .

نوسانات ملایم شاخص بورس

در مردادماه، شاخص کل که 25 روز در محدوده 74 هزار واحدی نوسان میکرد، طی روزهای پایانی وارد کانال 73 هزار واحدی شد تا در این 31 روز (19 روز کاری)، افت ملایم 620 واحدی (معادل 8/0 درصد) را تجربه کند. تحلیلگران تکنیکال، برای شاخص کل محدوده 70 هزار و 500 واحد تا 78 هزار واحدی را تا پایان تابستان پیشبینی کردهاند. این در حالی است که از منظر بنیادی عوامل متعددی بر روند بازار اثرگذار خواهند بود .

گامهای مثبت صنایع

در این میان میتوان به عدم اجرای کیفیسازی محصولات پالایشی تا پایان سال، عدم کاهش قابل توجه قیمت خودروها و همچنین احتمال رونق بازار مسکن که افزایش ساختوساز، رشد گروههایی نظیر انبوهسازی، کاشی، سیمان و کانی غیرفلزی را در پی خواهد داشت اشاره کرد .

درخصوص گروه پالایشگاهی، بازگشایی نمادهای مربوط به آنکه احتمالا با تعدیل مثبت سودآوری همراه هستند میتواند اثرات مثبتی بر شاخص کل داشته باشد .

تیغ دو لبه سود سپرده بانکی

از سوی دیگر، افزایش سه برابری بدهیهای بانکهای تجاری به بانک مرکزی نشان از عدم تعادل منابع و مصارف در بانکها در فصل بهار دارد. این مساله نشاندهنده نبود توانایی لازم بانکها برای پرداخت سود سپردهها و ناکافی بودن تقاضا جهت دریافت تسهیلات است. این امر در کنار روند کاهشی نرخ تورم (دولت هدف جدید تورم در پایان سال 93 را 20 درصد تعیین کرد) احتمال کاهش نرخ سود بانکی را تقویت میکند .

به این ترتیب، گرچه ممکن است سودآوری بانکها بهعنوان یکی از گروههای بزرگ بورسی تحت تاثیر قرار گیرد، اما امکان دریافت تسهیلات با سود پایینتر میتواند به صنایع جهت تامین مالی کمک کند و همزمان جذابیت سرمایهگذاری در بورس را افزایش دهد .

بزرگان بورس، نگران از اقتصاد جهانی

در این شرایط، کند شدن روند رشد اقتصادی چین از یکسو و کاهش قریب به 10 درصدی قیمت نفت طی یک ماه گذشته از طرف دیگر، میتوانند باعث کاهش نرخ فروش محصولات پتروشیمی و فلزات اساسی شوند. این امر ممکن است منجر به کاهش سودآوری دو گروه محصولات شیمیایی و فلزات اساسی با بیش از 36 درصد ارزش کل بازار شود که اثرگذاری قابل توجهی روی شاخص کل بورس خواهند داشت .

محرکهای اصلی بورس تهران

با این حال، همانطور که بارها اشاره شده است، مهمترین عاملی که در شرایط فعلی میتواند محرک جدی رونق بورس تهران واقع شود، توافقهای هستهای است . گرچه، دولت در زمینه خروج از رکود برنامههایی در نظر گرفته است، اما به گفته خود مسوولان در صورت دست نیافتن به توافق هستهای، این مسیر بسیار کُند خواهد بود. بسته رکودزدایی غیرتورمی دولت، کاملا واقعبینانه و بدون تکیه بر رفع تحریمها تدوین شده است و هدف اصلی آن توسعه صنعت داخل و استفاده از ظرفیتهای واقعی آن است که طی سالهای اخیر به شدت مورد بیعنایتی قرار گرفته است. این اقدامات میتواند بهطور مستقیم آثار خود را بر بازار سهام نشان دهد که چاشنی آن توافقهای هستهای خواهد بود. در غیر اینصورت، باید انتظار داشت روند کمنوسان شاخص کل ادامه یابد .

سایه احتیاط در معاملات

طی ماه گذشته، 11 هزار و 332 میلیون سهم به ارزش 31 هزار و 833 میلیارد ریال در 865 هزار و 999 دفعه با در نظر گرفتن معاملات بلوکی معامله شد. بررسی «دنیای اقتصاد» نشان میدهد متوسط حجم و ارزش معاملات روزانه در مرداد ماه نسبت به تیرماه افزایش ملایمی را تجربه کرده است که علت اصلی آن را میتوان معاملات بلوکی و حق تقدمهایی نظیر «خودروح» و «وخارزمح» عنوان کرد. این در حالی است که به ویژه طی روزهای پایانی این ماه، حجم معاملات افت قابل توجهی داشته است. این امر نشان از تداوم حالت انتظاری بازار سهام در این دوران دارد .

رفتار متعادل سهامداران

از سوی دیگر، بررسی رفتار بازیگران حقیقی و حقوقی نشان میدهد در مجموع ماه گذشته، تغییر مالکیتی به ارزش 685 میلیارد ریال (معادل 15/2 درصد ارزش کل معاملات) از سوی سهامداران حقیقی به حقوقی انجام شده است. رفتار متعادل سهامداران (حضور بیشتر حقوقیها در نقش خریدار هنگام افت و مشارکت در نقش فروشنده در زمان صعود شاخص کل) در معاملات کاملا به چشم میخورد. این امر، به وضوح نشان از وضعیت متعادل بازار سهام در حال حاضر دارد. در این رابطه، نسبت قیمت به درآمد (P/E) متوسط بازار نیز حدود 6/5 مرتبه است که گواهی بر این ادعا به شمار میآید .

افت دستهجمعی صنایع بزرگ

طی مرداد ماه، در حالی بیشترین میزان سودآوری را عموما صنایع کوچک در اختیار داشتند که در میان صنایع زیانده، نام گروههای بزرگ بورسی کاملا به چشم میخورد. به این ترتیب، بررسی «دنیای اقتصاد» نشان میدهد طی این دوران، شاخص 20 صنعت مثبت بودند، در حالی که 16 صنعت روند منفی را پشت سر گذاشتند؛ بنابراین، بیشتر بودن ارزش بازار صنایع زیانده منجر شد تا شاخص کل نیز روند منفی را طی کند. در این میان، صنعت چاپ، ابزار پزشکی و کانی غیرفلزی به ترتیب با 4/60، 8/23 و 9/19 درصد رشد توانستند بیشترین بازدهی ماهانه را در میان صنایع بورسی به ثبت برسانند. این در حالی بود که صنعت چاپ و ابزار پزشکی جزو زیاندهترین صنایع ماه گذشته بودند که نشان از ریسک بالای صنایع کوچک دارد. از سوی دیگر، خودرو، سایر مالی (لیزینگها) و بانکها به ترتیب با 7/8، 7/6 و 1/6 درصد افت، منفیترین گروههای ماه گذشته شدند . همچنین، خودرویی، بانکی و سرمایهگذاریها بیشترین حجم معاملات را طی ماه گذشته در اختیار گرفتند .

حمایت حقوقیها از عمده صنایع

در یک بررسی دیگر، «دنیای اقتصاد» روند حضور سهامداران در صنایع مختلف را بررسی کرد. بر این اساس، مشاهده میشود در 21 صنعت، سهامداران حقوقی حضور فعالتری در نقش خریدار داشتهاند (تغییر مالکیت به نفع حقوقیها). این در حالی است که فقط 12 صنعت با اقبال بیشتر سهامداران حقیقی همراه بودند و تغییر مالکیت از سوی سهامداران حقوقی به حقیقی صورت گرفت. این امر نشان میدهد سهامداران حقوقی در بیشتر صنایع در نقش حمایتکننده ظاهر شدند. در این میان، میتوان به سه گروه فرآورده نفتی، لیزینگها و مخابرات اشاره کرد که به خوبی از سوی سهامداران حقوقی خود مورد حمایت قرار گرفتهاند

مدیر صندوق سرمایه گذاری مشترک بانک مسکن عنوان کرد: تأثیر منفی بلاتکلیفی در اقتصاد ایران

در همین راستا، علماء، مدیر صندوق بانک مسکن در گفتگو با خبرنگار بورس نیوز اظهار داشت: به اعتقاد بنده نرخ بهره و همچنین مقوله مذاکرات می توانند به عنوان دو محرک جدی جهت رشد بازار سرمایه عمل کنند. به نظر می رسد با توجه به اینکه در دی ماه سال جاری موعد سررسید سپرده های بانکی با نرخ 27 درصدی می باشد در صورتی که نرخ تورم بتواند در محدوده 14.5 درصد فعلی حفظ شود می توان به کاهش چشمگیر نرخ بهره در پایان سال امیدوار بود. در صورت کاهش چشمگیر نرخ بهره می توان افزایش پی بر ای بازار را انتظار داشت که در صورت تحقق چنین امری می توان پایان سال 93 را به عنوان نقطه عطف و تغییر روند موجود پیش بینی نمود.

علماء تصریح کرد: محرک تأثیرگذار و مهم دیگر مذاکرات ایران و 1+5 می باشد که می تواند سرعت خروج از رکود را تسریع نماید و کاهش نرخ بهره، ورود تکنولوژی جدید و گسترش مبادلات تجاری را به همراه بیاورد که به بهبود عملیات شرکتها کمک فراوانی خواهد نمود.

انتظار نمی رود با نزدیک شدن به زمان مذاکرات نهایی 1+5 و ایران با توجه به چشمگیر بودن تاثیرات و افزایش ریسک سیستماتیک بازار بتواند به سمت مثبت برود.

نکته دیگر قابل اشاره مربوط به مصاحبه های مسئولان تصمیم گیرنده می باشد که متأسفانه شاهد اظهارات متناقض ایشان در بازه های زمانی کوتاه هستیم که این مصاحبه ها علیرغم تاثیرگذار بودن هیچگونه مسئولیت و پیگردی برای ایشان به وجود نمی آورد که از جمله آن می توان به مصاحبه های متناقض اعضای شورای رقابت در خصوص قیمت خودرو اشاره نمود.

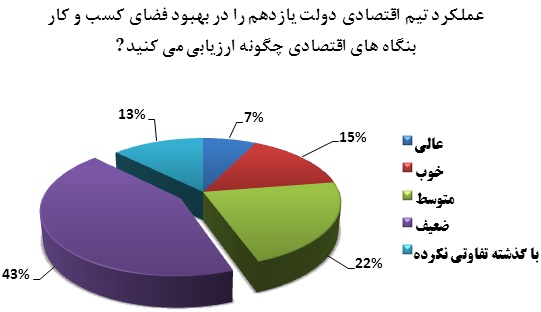

در نظرسنجی بورس نیوز مشخص شد: قبولی ناپلئونی تیم اقتصادی دولت

براساس گزارش بورس نیوز، این نظرسنجی با عنوان "عملکرد تیم اقتصادی دولت یازدهم را در بهبود فضای کسب و کار بنگاه های اقتصادی چگونه ارزیابی می کنید" برگزار شد و بیش از پنج هزار نفر نیز در این نظرسنجی شرکت کردند.

بر اساس اطلاعات موجود همانطور که در جدول پیداست، حدود 43 درصد از کل آراء عملکرد تیم اقتصادی دولت یازدهم را ضعیف ارزیابی کردند، حدود 22 درصد از آنها نیز بر متوسط بودن نحوه عملکرد این کابینه معتقدند و بیش از 15 درصد از شرکت کنندگان نحوه عملکرد کابینه اقتصادی را مناسب می دانند.

علاوه بر این، عملکرد کابینه اقتصادی دولت یازدهم با دولت دهم توسط بیش از 12 درصد از آراء یکسان ارزیابی گردیده، بطوریکه این تعداد از رأی دهندگان معتقدند عملکردها نسبت به گذشته تفاوتی نکرده و مابقی آراء یعنی بیش از هفت درصد آنها به گزینه عالی رأی داده اند.

همانطور که در نمودار پیداست اکثریت شرکت کنندگان بر ناکارآمد بودن نحوه عملکرد تیم اقتصادی دولت فعلی معتقدند و تنها تعداد کمی از فعالان بازار سرمایه دل خوشی از برنامه ها و سیاست های اعمالی این کابینه طی یک سال اخیر دارند که این امر نیز خود جای تأمل دارد و بیانگر نمره قبولی لب مرز یا همان ناپلیونی معروف است .

در همین ارتباط، یک کارشناس بازار سرمایه و مدرس دانشگاه در گفتگو با خبرنگار بورس نیوز عنوان کرد: دولت یازدهم در حالی طی مرداد ماه گذشته زمام امور را در دست گرفت که وضعیت اقتصادی کشور در بدترین حالت قرار داشت و متغیرهایی همچون نرخ تورم، رکود و نرخ بیکاری در بالاترین سطح خود قرار داشتند.

جنانی افزود: برهمین اساس می توان گفت اقدامات تیم اقتصادی در برخی موارد همچون کاهش نرخ تورم موفقیت آمیز بوده و دستاوردهای دولت در این زمینه همچنان تداوم دارد. همچنان که رییس جمهور اظهار داشته که تا پایان امسال نرخ تورم به کمتر از 20 درصد کاهش می یابد.

علاوه بر این، چشم انداز مثبت پیرامون بهبود وضعیت سیاسی کشور و کاهش تحریم ها موجب تثبیت اوضاع اقتصادی شده است، به عبارت بهتر امید برای گشایش ارتباطات بین المللی تا حدودی بسترهای لازم برای ورود نقدینگی جدید به کشور و سرمایه گذاری جدید را فراهم کرده و به نوعی امنیت سرمایه گذاری در اقتصاد کشور را ارتقاء بخشیده است.

این مدرس دانشگاه افزود: اما از سوی دیگر اتخاذ سیاست هایی همچون تثبیت قیمت فروش محصولات تولیدی صنایع مختلف و اعمال سیاست های پولی انقباضی همچون محدود کردن اعتبارات بانکی، جلوگیری از انتشار اسکناس بدون پشتوانه و گردآوری نقدینگی های سرگردان جامعه موجب کاهش تورم و در مقابل تشدید رکود در اقتصاد و افزایش نرخ بیکاری شده است.

وی در خاتمه تأکید کرد: برهمین اساس می توان گفت با توجه به محدودیت ها و مشکلات موجود و اوضاع نامناسب اقتصادی کشور هنگام روی کارآمدن کابینه اقتصادی برآیند اقدامات دولت و اجرای سیاست های آن از مرداد ماه سال گذشته تاکنون تا حدودی امیدوارکننده بوده و به اعتقاد بنده می توان گزینه متوسط را برای ارزیابی عملکرد این کابینه انتخاب کرد.

دور زدن قانون و مجلس از سوی پالایشگاه های گازی کشور

در این میان پالایشگاه های نفتی و پتروشیمی ها، گوگرد خود را در بورس کالا عرضه می کنند ولی خبری از عرضه پالایشگاه های گازی در بورس کالا نیست! با پیگیری های به عمل آمده مشخص گردید پالایشگاه های گازی از جمله پالایشگاه گاز ایلام و همچنین پالایشگاه گاز خانگیران فروش خود را در خارج از بورس کالا به خوبی انجام داده و نیازی به ورود به بورس کالا ندارند! علت این موضوع عدم اخذ 5 درصد عوارض نوسازی خطوط انتقال از سوی پالایشگاه های گازی است در حالی که کلیه پالایشگاه های نفتی و پتروشیمی این 5 درصد عوارض را در بورس کالا دریافت می کنند؛ در نتیجه مشخص است که خریدار ترجیح می دهد کالایی را که توسط پالایشگاه های گازی عرضه می گردد و 5 درصد ارزان تر است را خریداری نماید.

از طرف دیگر پالایشگاه های گازی با استناد به بند "ک" لایحه بودجه عنوان می کنند که این مصوبه در مورد فرآورده های نفتی است و شامل آن ها نمی گردد. به متن این لایحه توجه کنید:

* چهارشنبه 16 بهمن ماه سال 1392 مجلس شورای اسلامی در جریان بررسی بخش هزینه ای لایحه بودجه 93 کل کشور با بند "ک" لایحه بودجه موافقت کردند که بر این اساس وزارت نفت از طریق شرکت دولتی تابعه ذیربط، مکلف شد نسبت به نوسازی و توسعه شبکه خطوط لوله انتقال نفت خام و میعانات گازی و فرآورده های نفتی و تأمین منابع مالی سهم دولت در توسعه پالایشگاه ها و زیرساخت های تأمین، ذخیره سازی و توزیع فرآورده ها اقدام و منابع مورد نیاز را از محل افزایش پنج درصد قیمت هر لیتر فرآورده های نفتی به عنوان عوارض و صد درصد برای موارد مذکور تأمین نماید.

همان طور که مشخص است در این بند صحبت از قیمت هر لیتر فرآورده های نفتی شده است و اولین مطلبی که به ذهن خواننده مطلب خطور می کند آن است که صحبت از موادی می شود که ماهیت مایع دارند و این درحالیست که کالای گوگرد ماهیت جامد داشته و بر اساس واحد کیلوگرم اندازه گیری می شود.

در پایان جهت رفع مشکلات موجود یکی از پیشنهادات زیر می تواند مورد بررسی قرار گیرد:

- اگر قرار است این 5 درصد عوارض از خریداران دریافت گردد ابتدا ابهام زدایی از این لایحه انجام شده و در نهایت این مبلغ از هر سه تولید کننده و به صورت عادلانه اخذ شود.

- مطابق با مباحث انجام شده ، این لایحه کالای گوگرد را در بر نمی گرفته است و هیچ یک از سه تولیدکننده نباید از خریداران 5 درصد عوارض را دریافت می کردند. در نتیجه بهتر است اخذ این عوارض به طور کلی حذف گردیده و از این طریق از مصرف کنندگان گوگرد در کشور نیز حمایت شود زیرا کل ارزش معاملات گوگرد در بورس کالا از ابتدای سال تا کنون 12 میلیارد تومان بوده است که در مقابل ارزش معاملات وکیوم باتوم و لوبکات در بورس کالا که به ترتیب 940 و 720 میلیارد تومان بوده است، بسیار ناچیز می باشد.

میثم باقری کوپایی- مدیر کالایی کارگزاری پگاه یاوران نوین